Declaracion renta positiva pagar

Fórmula de pago del impuesto sobre la renta en filipinas

Escanear activamente las características del dispositivo para su identificación. Utilizar datos de geolocalización precisos. Almacenar y/o acceder a la información de un dispositivo. Seleccionar contenidos personalizados. Crear un perfil de contenido personalizado. Medir el rendimiento de los anuncios. Seleccionar anuncios básicos. Crear un perfil de anuncios personalizados. Seleccionar anuncios personalizados. Aplicar la investigación de mercado para generar información sobre la audiencia. Medir el rendimiento de los contenidos. Desarrollar y mejorar los productos.

El impuesto sobre la renta diferido es un pasivo registrado en el balance que resulta de una diferencia en el reconocimiento de los ingresos entre las leyes fiscales y los métodos contables de la empresa. Por este motivo, el impuesto sobre la renta a pagar por la empresa puede no coincidir con el gasto fiscal total declarado.

El gasto fiscal total de un ejercicio fiscal específico puede ser diferente de la deuda fiscal con el Servicio de Impuestos Internos (IRS), ya que la empresa está posponiendo el pago en base a las diferencias de las normas contables.

Los principios contables generalmente aceptados (GAAP) guían las prácticas de contabilidad financiera. La contabilidad GAAP requiere el cálculo y la revelación de los hechos económicos de una manera específica. El gasto del impuesto sobre la renta, que es un registro contable financiero, se calcula utilizando los ingresos GAAP.

Calculadora del impuesto sobre la renta a pagar

Escanee activamente las características del dispositivo para su identificación. Utilizar datos de geolocalización precisos. Almacenar y/o acceder a la información de un dispositivo. Seleccionar contenidos personalizados. Crear un perfil de contenido personalizado. Medir el rendimiento de los anuncios. Seleccionar anuncios básicos. Crear un perfil de anuncios personalizados. Seleccionar anuncios personalizados. Aplicar la investigación de mercado para generar información sobre la audiencia. Medir el rendimiento de los contenidos. Desarrollar y mejorar los productos.

El impuesto sobre la renta a pagar es un tipo de cuenta en la sección del pasivo corriente del balance de una empresa. Se compone de los impuestos que se deben pagar al gobierno en el plazo de un año. El cálculo del impuesto sobre la renta a pagar se realiza de acuerdo con la legislación fiscal vigente en el país de origen de la empresa.

El impuesto sobre la renta a pagar se muestra como un pasivo corriente porque la deuda se resolverá dentro del próximo año. Sin embargo, cualquier parte del impuesto sobre la renta a pagar que no esté previsto que se pague en los próximos 12 meses se clasifica como pasivo a largo plazo.

El impuesto sobre la renta a pagar es uno de los componentes necesarios para calcular el pasivo por impuestos diferidos de una organización. El pasivo por impuestos diferidos surge cuando se registra una diferencia entre el pasivo por impuesto sobre la renta y el gasto por impuesto sobre la renta de una empresa. La diferencia puede deberse al momento en que se debe pagar el impuesto sobre la renta real. Por ejemplo, una empresa puede deber 1.000 dólares en impuestos sobre la renta cuando se calcula utilizando las normas contables. Sin embargo, si al presentar la declaración de la renta, la empresa sólo debe 750 dólares, la diferencia de 250 dólares será un pasivo en períodos futuros. El conflicto se produce porque las diferencias de reglas entre el Servicio de Impuestos Internos (IRS) y los principios de contabilidad generalmente aceptados (GAAP) provocan el aplazamiento de algún pasivo para un período futuro.

Impuesto sobre la renta a pagar corriente o no corriente

Si tiene que recibir una devolución de impuestos, el dinero se depositará en su cuenta bancaria siempre que nos haya notificado el número de cuenta. Si no lo ha hecho, tiene que solicitar el desembolso de su devolución de impuestos. En esta página encontrará información sobre cuándo se efectúa el reembolso de impuestos y cómo hacer para que se le abone.

Si tiene una cuenta bancaria en un banco sueco y desea registrarla, hágalo a través de la página web de la transferencia bancaria:

¿Cuándo se recibe la devolución de impuestos? En la siguiente tabla se indica cuándo se recibe la declaración final de impuestos y la devolución de impuestos. Si la Agencia Tributaria sueca necesita información adicional para su declaración de la renta, su declaración final de la renta y su reembolso pueden llegar en una fecha diferente a las especificadas en la tabla. De lo contrario, el dinero permanecerá en su cuenta fiscal hasta que solicite que se le abone.Cuándo llegará su devolución de impuestosMétodo de presentación de la declaración de la rentaLlegará su declaración de la renta definitivaRecibirá su devolución de impuestosSi la presenta digitalmente antes del 30 de marzo, sin modificar ni añadir nada». Devolución de impuestos en abril (en sueco)Abril7-9 de abril de 2021Si la presenta antes del 3 de mayo, digitalmente o en papel.Junio8-11 de junio de 2021Si utiliza una empresa de contabilidad y la presenta antes del 15 de junio (descanso contable)». Si utiliza una empresa de contabilidadAgosto3-6 de agosto de 2021Si no se le ha notificado su impuesto final, o si no está registrado para el impuesto en Suecia.Diciembre7-10 de diciembre de 2021Si su devolución de impuestos es inferior a 100 coronas suecas no se le pagará. En su lugar, el dinero permanecerá en su cuenta de impuestos.

Gasto por impuesto sobre la renta en la cuenta de resultados

Desde la última vez que se conectó, nuestra declaración de privacidad ha sido actualizada. Queremos asegurarnos de que esté al tanto de cualquier cambio y, por ello, le pedimos que se tome un momento para revisar los cambios. No seguirá recibiendo las suscripciones de KPMG hasta que acepte los cambios.

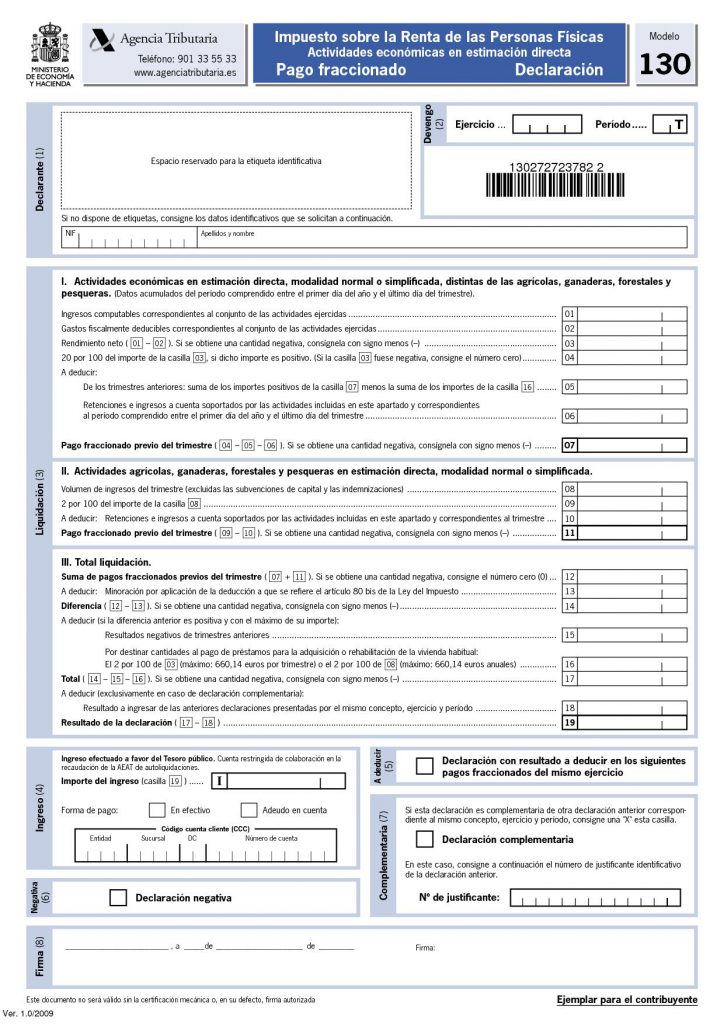

Las personas físicas extranjeras que adquieren la residencia en España están sujetas al Impuesto sobre la Renta de las Personas Físicas (IRPF) en todo el mundo. Los no residentes estarán sujetos al IRPF, pero sólo sobre las rentas y ganancias patrimoniales obtenidas de fuentes españolas.

Podría existir un régimen fiscal especial para cesionarios entrantes para aquellas personas físicas que se conviertan en residentes fiscales españoles como consecuencia de su traslado a España o de la adquisición de un cargo directivo en una entidad, siempre que se cumplan determinados requisitos.

Los miembros de una unidad familiar pueden optar por presentar declaraciones de impuestos por separado. Si uno de los miembros de la unidad familiar opta por presentar una declaración separada, los demás miembros de la unidad familiar deberán, en general, presentar también una declaración separada.

En los territorios del País Vasco (Vizcaya, Guipúzcoa y Álava) y Navarra se aplica una normativa específica del Impuesto sobre la Renta de las Personas Físicas, escalas de tipos y un régimen especial para los cesionarios entrantes, por lo que debe solicitarse asesoramiento sobre el tratamiento fiscal específico aplicable en los mismos para las cesiones a/desde ellos.

Bienvenid@, soy Patricia Gómez y te invito a leer mi blog de interés.